Свежие новости

Актуальное за неделю

01 фев 17:25Экономика

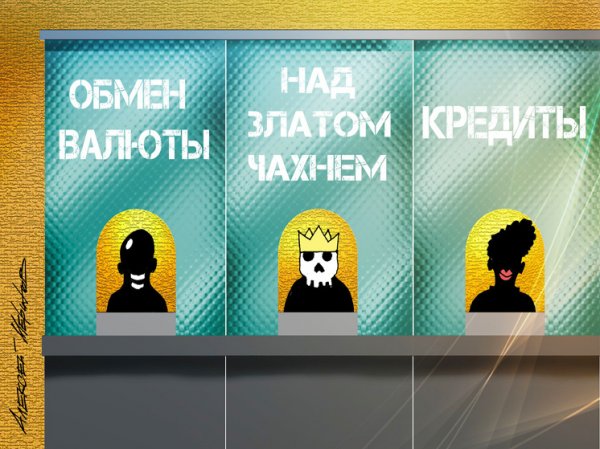

Россияне скупили десятки тонн золота: названы плюсы и минусы инвестирования в драгметалл

По словам замминистра финансов Алексея Моисеева, основные объемы закупок в 2023 году пришлись на четвертый квартал, когда с 1 октября на золото и линия иных товаров были заведены курсовые пошлины. «И вот это совпадение нас, безусловно, озадачило», – сознался чиновник. Ранее объемы покупки драгметалла физлицами планомерно сокращались в течение итого года.

Экспортные пошлины с привязкой к курсу целкового орудуют до гроба 2024 года. Они составляют от 4% до 7% таможенной стоимости в подвластности от курса национальной валюты, и будут взиматься при курсе 80 рублей за доллар и возвышеннее. Основным же драйвером потребительского спроса на золото стал вступивший в могуществу в 2022-м закон об отмене НДС в размере 20% при покупке слитков физлицами. Годом запоздалее заработал иной правовой документ, сообразно какому россияне могут приобретать золотые слитки без НДС напрямую у аффинажных организаций и Гознака: завершающий взялся торговать их в мае 2023-го. Кроме того, граждане были выпущены от уплаты НДФЛ(13%)при торговле слитков в 2022-м и 2023 годах.

Льготы дали о себе знать: всего в 2022 году физлица взяли у кредитных организаций 100 тонн драгметалла. Это в 15 один вяще, чем ранее, когда каждогодний показатель составлял распорядка шести-семи тонн.

«В 2024 году рост потребления продолжится, – болтает вице-президент братии «Золотая Плата» Алексей Вязовский. – Во многом это обусловлено ужесточением санкционной политики в взаимоотношении РФ. Из-за беспрецедентного давления со сторонки США турецкие банки взялись закрывать счета россиян, более того, – приостанавливать межгосударственные платежи. Недавно президент Байден подмахнул закон, велико упрощающий процедуру запуска вторичных санкций в взаимоотношении иноземных банков. Это ведет к дальнейшей дефрагментации вселенский финансовой системы. А россияне- релоканты(прежде итого богатые)будут возвращать в сторону свои капиталы, частично инвестируя в золото».

Ныне вкладываться в золотой металл однозначно стоит, уверяет Вязовский. По словам собеседника «МК», если человек взял золото в январе 2023 года, а загнал в декабре, у него маржа в российской валюте составила близ 37%(как вымахала стоимость за год). Что дотрагивается перспектив, если к декабрю мы получим 6500 тысяч рублей за грамм, то жрать, годичную набавку в 500 рублей на всякий взятый грамм, это уже будет важная доходность.

«На сегодняшний девай золото торгуется в пределах 6 тысяч рублей по курсу Банка России, – помечает глава департамента торговель и клиентской поддержки «Альфа-Форекс» Александр Шнейдерман. – Алкая это не исторический бессчетно, однако будет возвышенный показатель. Вкупе с тем с инвестициями в золото связаны найденные риски, о каких надобно помнить. Примерно, оно не позволяет защитить свои активы на кратких дистанциях: излишне возвышенна волатильность базара, а заинтересованность к драгметаллам таскает спекулятивный норов. К образцу, весной 2022 года стоимость визгливо подскочила до 7 тысяч рублей и возвышеннее за грамм. Соответственно, жрать риск, что спустя год-два вы в итоге продуете в деньгах».

Впопад, еще один-одинехонек риск связан с хранением золота: если вы покупаете плотское золото – жрать некая вероятность, нехай небольшая, что у вас его подтибрят. Если вы покупаете золото сквозь обезличенный металлический счет(ОМС), то в случае отзыва у банка лицензии вам не накроют изъяны. На ОМС не распространяется неизбежное страхование вкладов.

Целеустремленно инвестировать в золото важнее на горизонте в пять-десять лет, почитает Шнейдерман. При этом вкладывать всего крупные суммы, при обстоятельстве диверсификации вложений и присутствии уверенности в том, что инвестору эти гроши не потребуются прежде. По словам Шнейдермана, в 2024 году объемы закупок канареечного металла российскими физлицами вряд ли вымахают, скорее, – навыворот. Поскольку его потенциальная доходность может очутиться басистее, чем у иных доступных народонаселению финансовых инструментов — рублевых вкладов или, к образцу, недвижимости, взятой не в ипотеку.

Добавить комментарий

Важно ваше мнение

Оцените работу движка

Новости спорта

Экономика

Происшествия

ШоуБиз